En el mundo de las inversiones, no existe una solución única que funcione para todos. Cada inversor tiene objetivos, horizontes temporales y tolerancias al riesgo diferentes. En este artículo, exploraremos tres estrategias de inversión clave que pueden ayudarte a tomar decisiones informadas y construir riqueza a lo largo del tiempo. ¡Vamos a sumergirnos!

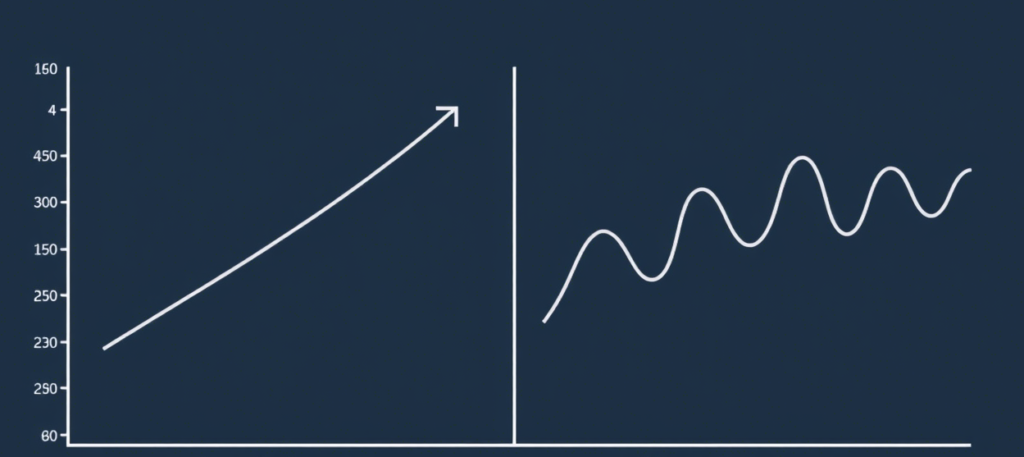

1. Inversión a largo plazo vs Inversión a corto plazo

La elección entre invertir a largo plazo o a corto plazo puede marcar una gran diferencia en tus resultados financieros. Ambas estrategias tienen ventajas y desventajas, y la decisión dependerá de tu perfil como inversor.

Comparativa: Largo plazo vs. Corto plazo

| Aspecto | Inversión a largo plazo | Inversión a corto plazo |

|---|---|---|

| Horizonte Temporal | Más de 5 años | Menos de 1 año |

| Riesgo | Generalmente más bajo | Alto riesgo debido a la volatilidad |

| Objetivo | Construir riqueza gradualmente | Obtener ganancias rápidas |

| Ejemplo | Acciones, fondos, ETF, oro… | Trading intradía, criptomonedas |

¿Cómo decidir cuál es mejor para ti?

- Si prefieres un enfoque más estable y menos estresante, la inversión a largo plazo podría ser ideal para ti.

- Por otro lado, si tienes un mayor apetito por el riesgo y disfrutas analizando mercados en tiempo real, la inversión a corto plazo podría ser más emocionante.

2. Inversión pasiva vs Inversión activa

La inversión es un viaje personal, y elegir entre estrategias activas o pasivas puede marcar una gran diferencia en tus resultados financieros. En esta sección, profundizaremos en qué son la inversión pasiva y la inversión activa , sus beneficios, contras, costos asociados y rentabilidades históricas. Además, realizaremos una comparativa exhaustiva para ayudarte a decidir cuál se ajusta mejor a tu perfil.

¿Qué es la inversión pasiva?

La inversión pasiva es una estrategia que busca replicar el rendimiento de un índice bursátil o mercado específico, en lugar de intentar superarlo. Este enfoque se basa en la compra y mantenimiento de activos durante largos períodos, lo que reduce la necesidad de intervención constante. Los vehículos más comunes de inversión pasiva son los fondos indexados y los ETFs (Exchange-Traded Funds).

Ejemplo práctico:

Un inversor que compra un ETF que replica el S&P 500 estará invirtiendo indirectamente en las 500 empresas más grandes de Estados Unidos. Esto reduce significativamente el riesgo asociado con la volatilidad de acciones individuales, ya que estás diversificando tu cartera automáticamente.

Beneficios de la inversión pasiva:

- Bajos costos: Los fondos indexados y ETFs tienen comisiones mucho más bajas que los fondos gestionados activamente. Por ejemplo, las tasas de gestión de un ETF típico pueden oscilar entre el 0.03% y el 0.20% anual , mientras que los fondos activos suelen cobrar entre el 1% y el 2%

- Diversificación: Al invertir en un índice, obtienes exposición a cientos o miles de empresas, lo que minimiza el impacto negativo de una sola acción mal rendida

- Menos estrés: No necesitas monitorear constantemente el mercado ni realizar análisis complejos. La inversión pasiva está diseñada para ser sencilla y eficiente

- Rendimientos históricos consistentes: Históricamente, los índices como el S&P 500 han generado rendimientos promedio anuales del 7-10%. Aunque hay que tener en cuenta que también se pueden pasar años sin obtener beneficios

Contras de la inversión pasiva:

- No supera al mercado: La inversión pasiva no busca «batir» al mercado, sino simplemente replicar su rendimiento. Si el mercado cae, tu inversión también lo hará

- Falta de flexibilidad: No puedes adaptarte rápidamente a cambios en el mercado, ya que tu cartera está ligada al índice que sigues. Aunque sí que puedes cambiar de índice rápidamente debido a su alta liquidez

¿Quieres empezar ya? Revisa nuestras plataformas favoritas.

Plataformas¿Qué es la inversión activa?

Por otro lado, la inversión activa implica la selección manual de activos con el objetivo de superar el rendimiento del mercado. Este enfoque requiere un análisis profundo, tiempo y, en muchos casos, la ayuda de gestores profesionales.

Ejemplo práctico:

Un fondo mutuo gestionado activamente podría invertir en acciones específicas que el gestor cree que están infravaloradas o tienen un alto potencial de crecimiento. Por ejemplo, un gestor podría apostar por empresas tecnológicas emergentes en lugar de seguir un índice general.

Beneficios de la inversión activa:

- Potencial de mayores rendimientos: Si el gestor toma decisiones acertadas, es posible superar el rendimiento del mercado

- Flexibilidad: Los gestores pueden ajustar rápidamente la cartera en respuesta a eventos económicos o cambios en el mercado

- Personalización: Puedes adaptar tu cartera a sectores o industrias específicas que te interesen

Contras de la inversión activa:

- Altos costos: Los fondos gestionados activamente suelen tener comisiones más altas debido a la investigación y el trabajo involucrado. Estas comisiones pueden erosionar significativamente tus ganancias a largo plazo

- Riesgo de subrendimiento: A pesar de los esfuerzos de los gestores, muchos fondos activos no logran superar al mercado a largo plazo. Según estudios, menos del 20% de los fondos activos superan a sus índices de referencia en períodos de 10 años o más

- Mayor estrés: Requiere un seguimiento constante del mercado y una comprensión avanzada de las finanzas

Comparativa: Inversión pasiva vs Inversión activa

| Aspecto | Inversión pasiva | Inversión activa |

|---|---|---|

| Objetivo | Replicar el rendimiento del mercado | Superar el rendimiento del mercado |

| Costos | Bajos (0.03%-0.20% anual) | Altos (~2% anual) |

| Riesgo | Moderado (diversificación automática) | Alto (depende de las decisiones del gestor) |

| Tiempo requerido | Mínimo (compra y olvida) | Alto (seguimiento constante) |

| Rentabilidad histórica | Consistente (~7-10% anual para el S&P 500) | Variable (muchos fondos activos subrenden a largo plazo) |

¿Cuál es mejor para ti?

La elección entre inversión pasiva y activa depende de varios factores:

- Tu tiempo y conocimientos: Si no tienes tiempo ni experiencia para analizar el mercado, la inversión pasiva es una opción más práctica.

- Tolerancia al riesgo: Si prefieres un enfoque más estable y predecible, la inversión pasiva es ideal. Si disfrutas asumir riesgos y buscas mayores recompensas, podrías considerar la inversión activa.

- Horizonte temporal: La inversión pasiva suele ser mejor para objetivos a largo plazo, como la jubilación, mientras que la inversión activa puede ser útil para objetivos a corto plazo o para aprovechar oportunidades específicas del mercado.

3. Inversión concentrada vs inversión diversificada

A la hora de invertir, una de las decisiones más importantes que debes tomar es si concentrar tu capital en unas pocas inversiones o diversificarlo en múltiples activos. Ambas estrategias tienen ventajas y desventajas, y la elección dependerá de tu tolerancia al riesgo, horizonte de inversión y objetivos financieros.

¿Qué es la inversión concentrada?

La inversión concentrada consiste en destinar una parte significativa de tu capital a un número reducido de activos, generalmente aquellos en los que tienes mayor convicción. Este enfoque es común entre inversionistas con un alto grado de conocimiento sobre ciertas industrias o empresas.

Ejemplo Práctico:

Un inversor que cree firmemente en el futuro de la inteligencia artificial podría concentrar su portafolio en pocas empresas del sector tecnológico, como Nvidia, Microsoft o AMD, en lugar de diversificar en múltiples industrias.

Beneficios de la inversión concentrada:

- Mayor potencial de rentabilidad: Si eliges correctamente, una cartera concentrada puede generar retornos significativamente más altos que una diversificada.

- Enfoque en calidad sobre cantidad: Permite analizar en profundidad cada inversión y tomar decisiones más fundamentadas.

- Aprovechamiento de oportunidades: Si identificas una empresa con gran potencial antes que el mercado, podrías obtener grandes ganancias.

Contras de la Inversión Concentrada:

- Mayor riesgo: Al no diversificar, el impacto de una mala decisión o evento negativo en un activo es más fuerte.

- Mayor volatilidad: Las carteras concentradas suelen experimentar fluctuaciones más pronunciadas en su valor.

- Menos margen de error: Si una de tus inversiones fracasa, el impacto en tu portafolio será significativo.

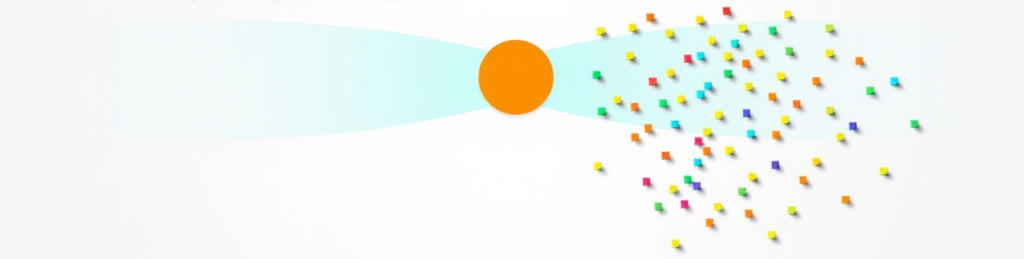

¿Qué es la inversión diversificada?

La inversión diversificada implica distribuir el capital en una variedad de activos para reducir el riesgo. El objetivo es minimizar el impacto negativo que una mala inversión pueda tener en la cartera total.

Ejemplo Práctico:

Un inversor que sigue una estrategia diversificada podría distribuir su dinero entre acciones de diferentes sectores, bonos, bienes raíces e incluso inversiones alternativas como materias primas o criptomonedas.

Beneficios de la inversión diversificada

- Reducción del riesgo: Si una inversión no rinde bien, otras pueden compensar las pérdidas

- Mayor estabilidad: La diversificación ayuda a suavizar la volatilidad del portafolio

- Acceso a diferentes oportunidades de crecimiento: Permite aprovechar el rendimiento de múltiples sectores y regiones

Contras de la inversión diversificada:

- Menor potencial de rentabilidad: Al distribuir el capital en muchos activos, es menos probable que se logren ganancias extraordinarias con una sola inversión

- Mayor complejidad: Requiere más seguimiento y análisis para asegurarse de que la diversificación sea efectiva

- Posibles costos adicionales: Dependiendo de la estrategia utilizada, los costos de gestión pueden ser más altos

¿Cuál es mejor para ti?

- Si tienes un alto nivel de conocimiento sobre ciertas empresas o industrias y toleras bien el riesgo, una inversión concentrada podría ser adecuada para ti.

- Si prefieres estabilidad y seguridad en el largo plazo, la diversificación será tu mejor aliada.

¿Quieres ver en qué estoy invirtiendo? Descubre mi cartera de inversiones.

Mi CarteraConclusión: Tu camino hacia el éxito financiero

Cada estrategia de inversión tiene sus propios méritos y desafíos. La clave está en entender tus objetivos personales y ajustar tu enfoque en consecuencia. Ya sea que optes por la inversión a largo plazo, aproveches el poder del interés compuesto o explores la inversión pasiva, recuerda que el éxito financiero requiere disciplina y consistencia.

Lo más importante es empezar a invertir: